Chiến tranh và thị trường chứng khoán

Giới đầu tư toàn cầu đang lo lắng căng thẳng chính trị Nga – Ukraine leo thang sẽ đe dọa đến các khoản đầu tư trong dài hạn, nhưng dữ liệu lịch sử lại cho thấy đây là lo lắng thái quá.

Chỉ tác động trong ngắn hạn

Chỉ tác động trong ngắn hạn

Trong tuần qua, thị trường chứng khoán toàn cầu đã biến động dữ dội trước xung đột vũ trang giữa Nga và Ukraine. Chỉ số chứng khoán lên, xuống liên tục, phản ứng trước mọi thông báo đến từ hai bên.

Trên trang Alpha.com, một trang web chuyên về đầu tư, một nhà phân tích cấp cao của Quỹ DGI, chuyên quản lý danh mục đầu tư cá nhân cho khách hàng ở Thụy Điển, Mỹ, Canada, Đức, Scandinavia, Pháp, Anh, Canada đã chia sẻ góc nhìn khá thú vị về mối tương quan giữa diễn biến của chiến tranh và chỉ số chứng khoán.

Theo tác giả, chúng ta có thể xem xét một số tiền lệ lịch sử về những gì xảy ra với thị trường chứng khoán trong chiến tranh và cách định vị cho khoản đầu tư để chuẩn bị cho điều tồi tệ nhất.

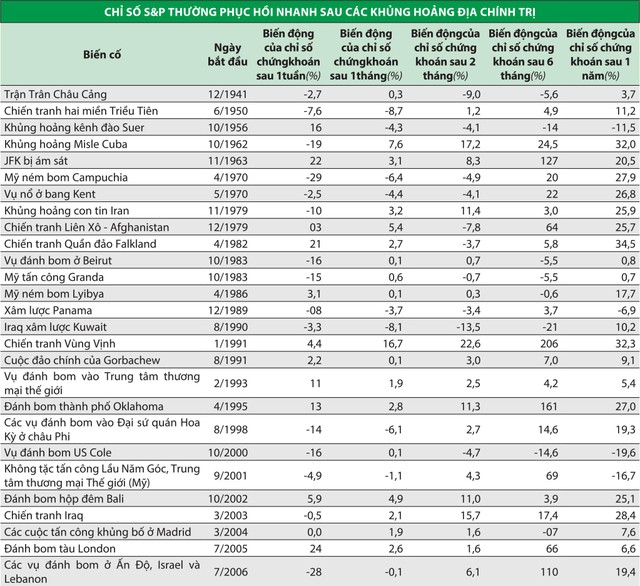

Trọng tâm mà ông phân tích tập trung vào chỉ số S&P 500 (của thị trường Mỹ), để xem trong gần một thế kỷ qua, thị trường chứng khoán phản ứng thế nào mỗi khi một cuộc chiến tranh lớn xảy ra trên thế thế giới.

|

Theo đó, sự sụt giảm mạnh nhất trong lịch sử do chiến tranh là khi Đức Quốc xã xâm chiếm Tiệp Khắc vào năm 1939 và tấn công Pháp vào năm 1940. Cụ thể, chỉ số S&P 500 lần lượt giảm 20,5% và 25,8% trong 22 ngày giao dịch kể từ khi các sự kiện đó xảy ra. Tuy vậy, chỉ một năm sau, chỉ số này lại tăng lần lượt gần 19% và 9,2%, lấy lại phần nào những gì đã mất.

Trong trận Trân Châu Cảng (xảy ra vào rạng sáng ngày 7/12/1941), chỉ số S&P 500 giảm khoảng 11% chỉ trong vòng một ngày sau cuộc tấn công. Ngay ngày hôm sau, Mỹ đã tuyên chiến với Nhật và đến ngày 11/12/1941 thì tuyên chiến với Đức, nhưng bất chấp những diễn biến khốc liệt của cuộc chiến với hai Đế quốc phát xít, chỉ số chứng khoán của Mỹ đã phục hồi hơn 15,3% vào một năm sau đó.

Dữ liệu tổng hợp cho thấy, chiến tranh và xung đột mang đến những đổ vỡ bất ngờ, khác nhau về mức độ và độ sâu của chúng, nhưng thông thường, sau đó đều có sự phục hồi và có thể dự báo được.

Trung bình, chỉ số S&P 500 tăng giảm 6,5% trong 3 tháng sau một cuộc xung đột vũ trang (toàn cầu hoặc nhỏ hơn) và khoảng 13% trong 12 tháng sau cuộc xung đột nói trên.

Chiến tranh Việt Nam và cả hai cuộc chiến tranh vùng Vịnh là những ví dụ về các cuộc xung đột mang lại những đợt giảm cực kỳ ngắn với chỉ số chứng khoán Mỹ, sau đó là quỹ đạo đi lên dài hạn. Khi Liên Xô đổ bộ vào Afghanistan vào năm 1979, S&P 500 đã có 12 ngày liên tiếp sụt giảm, với mức giảm tổng cộng khoảng 3,8%. Sau đó, khi Nga chiếm Crimea vào năm 2014, tỷ lệ của chỉ số này là 2%.

Sở dĩ những căng thẳng chính trị tạo nên biến động tức thời của thị trường chứng khoán là vì mối đe dọa xung đột vũ trang trùng với một trong những mối đe dọa lạm phát cao nhất kể từ Thế chiến 2.

Từ dữ liệu quá khứ, có thể dự báo, xung đột ở Ukraine không có nhiều tác động lâu dài đến sự phát triển chỉ số chứng khoán toàn cầu. Điều đáng lưu ý hơn là động thái chính sách của Cục Dự trữ liên bang Mỹ (Fed) liên quan đến lạm phát.

Cơ hội đầu tư chất lượng

Diễn biến thị trường chứng khoán cũng cho thấy xung đột vũ trang và ảnh hưởng của nó đối với thị trường nên được xem như một cơ hội mua cổ phiếu và đầu tư chất lượng. Bởi vì, một cuộc xung đột vũ trang không có tác động nghiêm trọng đến các nền kinh tế lớn như Hoa Kỳ chẳng hạn, hoặc lợi nhuận của các doanh nghiệp.

Thực tế là, từ đầu Thế chiến 2 cho đến khi kết thúc, chỉ số Dow Jones đã tăng hơn 50%, tức tăng hơn 7% mỗi năm. Trong cả hai cuộc chiến tranh thế giới, thị trường chứng khoán đã tăng trưởng 115%.

Giới chứng khoán từng có câu ngạn ngữ: “Bạn nên mua khi có máu trên đường”, điều đó không có nghĩa là không có loại đầu tư hoặc lĩnh vực nào không bị ảnh hưởng trong các cuộc xung đột vũ trang. Khả năng xung đột vũ trang gia tăng có xu hướng làm giảm giá cổ phiếu, nhưng giảm giá mạnh thường xảy ra khi xung đột vũ trang là một "bất ngờ". Còn trong thời kỳ chiến tranh thực sự, thị trường chứng khoán có xu hướng ít biến động hơn so với những thời điểm khác.

Có những ngành sẽ hoạt động tốt hơn trong thời kỳ chiến tranh. Chẳng hạn, trong một cuộc chiến lớn, có thể thấy sự gián đoạn thương mại, thuế quan và giá nguyên liệu thô tăng. Dù vậy, đến thời điểm này, không thấy có khả năng cuộc xung đột cục bộ ở Ukraine sẽ ảnh hưởng đến chuỗi cung ứng toàn cầu theo bất kỳ cách nào.

Chúng ta có thể sử dụng các phương pháp khác nhau để xem thị trường đang diễn giải các tín hiệu hiện tại như thế nào. Một chỉ báo rất tốt là dòng vốn ETF, có thể thấy dòng vốn này đang di chuyển từ Nga, như VanEck Russia ETF (RSX), cũng như từ các khu vực lân cận Nga, bao gồm cả Thụy Điển như iShares MSCI Thụy Điển ETF (EWD). Các quỹ ETF này, hiện đang giảm từ 4 - 5%.

Thay vào đó, tiền đang chảy vào các quỹ chuộng doanh nghiệp khai thác vàng, bạc trong iShares MSCI Brazil ETF (EWZ) cũng như các ETF kim loại, khai mỏ nói chung, NAV của chúng tăng tương tự với chiều giảm của các quỹ trên. Các quỹ ETF như trên có mối tương quan địa chính trị cao.

Xung đột và lo ngại lạm phát cũng đang được thể hiện trên thị trường trái phiếu, với tình trạng các quỹ tương hỗ trái phiếu bị rút ròng 30 tỷ USD hàng tuần. Niềm tin rằng các quỹ có thu nhập cố định là một biện pháp bảo vệ chống lại các thị trường biến động đã được chứng minh là sai cho đến nay. Trên thực tế, do tình hình lãi suất hiện tại, thực sự không có bất kỳ quỹ thu nhập cố định "an toàn" nào khả dụng tại thời điểm này.

Sự bất ổn xảy đến không phải do Ukraine, mà là do sự kết hợp của tình hình lãi suất/lạm phát vốn đã mong manh, cộng thêm những căng thẳng địa chính trị.

Chiến lược đầu tư thời điểm này là tập trung vào tài sản, dòng vốn/thu nhập thực tế và lối chơi phòng thủ. Đó là các ngành cơ sở hạ tầng, đồ uống, sức khỏe, đồ ăn; các sản phẩm có giá trị vượt thời gian, bao gồm cả những thứ như hàng xa xỉ, đã được chứng minh là có khả năng chống chọi cực tốt trong các cuộc khủng hoảng. Sẽ có rất nhiều cơ hội được định giá thấp, thậm chí rẻ với chất lượng tuyệt vời trên thị trường.

Tóm lại, nhiều người có thể coi khả năng xảy ra xung đột vũ trang là một yếu tố tiêu cực trong dài hạn đối với danh mục đầu tư và các khoản đầu tư, nhưng dữ liệu lịch sử lại cho thấy đây là một nhận định sai lầm.

Bất cứ khi nào một cuộc xung đột vũ trang dẫn đến sự suy thoái trên thị trường, thì cách ứng phó chính xác nhất là mua hàng chất lượng với mức giá hợp lý mà bạn đang chờ đợi. Bởi vì thực tế là dưới tỷ lệ lạm phát 7,48% ở Mỹ, 100.000 USD sẽ mất 7.480 USD trong một năm. Đó sẽ là 623,33 USD sức mua mỗi tháng.

Theo Tinnhanhchungkhoan.vn

https://www.tinnhanhchungkhoan.vn/chien-tranh-va-thi-truong-chung-khoan-post291885.html

.jpg) “Cửa sáng” cho thị trường chứng khoán Việt Nam

“Cửa sáng” cho thị trường chứng khoán Việt Nam- “Cửa sáng” cho thị trường chứng khoán Việt Nam

- Cải thiện tính minh bạch để tăng giá trị, sức hút cho thị trường chứng khoán

- Tìm lời giải cho bài toán bán ròng của khối ngoại

- Cổ phiếu VNI bị đưa vào diện cảnh báo và tiếp tục bị đình chỉ giao dịch

- Thị trường chứng khoán khi nào mới khởi sắc?

- Thị trường chứng khoán khi nào mới khởi sắc?

- Gỡ rào cản về cơ chế thanh toán để sớm nâng hạng thị trường chứng khoán

- Sửa Luật Chứng khoán hướng tới thu hút vốn, tăng quy mô nhà đầu tư tổ chức

Đường dây nóng: 043 8353536

Đường dây nóng: 043 8353536