Dấu ấn 15 năm hoạt động và phát triển thị trường trái phiếu chính phủ

- Trong những năm vừa qua, thị trường trái phiếu Việt Nam, nòng cốt là thị trường trái phiếu chính phủ đã có bước phát triển mạnh mẽ, trở thành kênh huy động vốn cho đầu tư phát triển của Chính phủ, các ngân hàng chính sách và chính quyền địa phương, là hình thức đầu tư an toàn, hiệu quả cho các nhà đầu tư. Sau khi thị trường trái phiếu chính phủ chuyên biệt được chính thức khai trương, hoạt động năm 2009, Bộ Tài chính đã tập trung các giải pháp hoàn thiện đồng bộ khung pháp lý và phát triển thị trường sơ cấp, thứ cấp để xây dựng thị trường trái phiếu phát triển cả chiều rộng lẫn chiều sâu.

|

| Nguồn: Bộ Tài chính. Đồ họa: Phương Anh |

Khung khổ pháp lý được đổi mới hoàn thiện

Có thể nói, sau 15 năm vận hành, thị trường trái phiếu chính phủ (TPCP) đã phát triển hết sức mạnh mẽ và đạt được nhiều kết quả quan trọng.

Khung khổ pháp lý cho thị trường TPCP, trái phiếu được Chính phủ bảo lãnh (TPCPBL), trái phiếu chính quyền địa phương (TPCQĐP) liên tục được đổi mới hoàn thiện, tạo điều kiện thuận lợi cho Chính phủ, các ngân hàng chính sách (NHCS) và chính quyền địa phương (CQĐP) huy động vốn

Trong 15 năm qua, khung pháp lý đối với thị trường TPCP, TPCPBL, TPCQĐP liên tục được đổi mới, hoàn thiện. Trên cơ sở Luật Quản lý nợ công (năm 2009 và năm 2017), Luật Ngân sách nhà nước (năm 2015), Luật Chứng khoán (năm 2010 và năm 2019) được Quốc hội ban hành, khung pháp lý về TPCP được ban hành đồng bộ theo hướng: chuẩn hóa quy trình phát hành, lịch biểu phát hành, phương thức gọi thầu, công thức tính giá, thực hiện nghiệp vụ phát hành bổ sung, mở lại theo thông lệ quốc tế để tăng quy mô và thanh khoản của các mã trái phiếu; hình thành hệ thống nhà tạo lập thị trường đóng vai trò tạo thanh khoản trên thị trường sơ cấp và trên thị trường thứ cấp; phát triển các sản phẩm TPCP với đầy đủ các kỳ hạn chuẩn, dài nhất là 30 năm, các sản phẩm có kỳ trả lãi linh hoạt để đáp ứng nhu cầu của nhà đầu tư; rút ngắn thời gian từ phát hành đến thanh toán, niêm yết và giao dịch trái phiếu để tăng tính thanh khoản của trái phiếu; triển khai các giải pháp thúc đẩy thị trường thứ cấp sau khi thị trường sơ cấp đã được vận hành theo thông lệ quốc tế; phát triển các sản phẩm phái sinh trên TPCP để đa dạng hóa kênh đầu tư cho nhà đầu tư.

Khung khổ pháp lý được ban hành đồng bộ đã tạo nền móng phát triển thị trường sơ cấp và thứ cấp TPCP, tạo điều kiện thuận lợi cho Chính phủ, các NHCS và CQĐP huy động vốn thông qua phát hành trái phiếu và nhà đầu tư tham gia đầu tư.

Thực hiện tốt chức năng huy động vốn cho NSNN

Thị trường TPCP đã thực hiện tốt chức năng huy động vốn cho ngân sách nhà nước (NSNN) để phục vụ đầu tư phát triển, gắn việc tổ chức phát hành TPCP với tái cơ cấu nợ chính phủ; hỗ trợ các NHCS phát hành TPCPBL và chính quyền địa phương phát hành TPCQĐP.

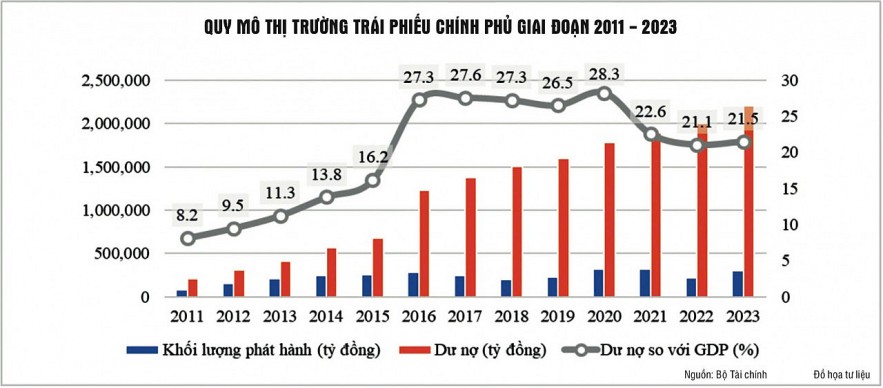

Trong giai đoạn 2009 - 2024, kênh phát hành TPCP đã huy động được trên 3,25 triệu tỷ đồng cho NSNN, bình quân đạt khoảng 220 nghìn tỷ đồng/năm, gấp khoảng 5 lần so với giai đoạn 2000 - 2008 để phục vụ đầu tư phát triển kinh tế xã hội. Đặc biệt trong giai đoạn 2021-2024, khối lượng phát hành TPCP đạt khoảng 288 nghìn tỷ đồng/năm (gấp khoảng 1,3 lần so với bình quân cả giai đoạn 2009 - 2024), trong đó 100% khối lượng phát hành từ 5 năm trở lên. Quy mô dư nợ TPCP đến hết tháng 10/2024 đã đạt trên 2,35 triệu tỷ đồng, tương đương 23% GDP, gấp 18 lần so với năm 2009. Từ năm 2019, toàn bộ TPCP được phát hành theo phương thức đấu thầu điện tử tại Sở giao dịch chứng khoán Hà Nội.

Song song với việc phát hành TPCP để huy động vốn cho NSNN, Bộ Tài chính đã rất chú trọng tái cơ cấu lại danh mục nợ chính phủ. Trong điều kiện thị trường thuận lợi đã tập trung phát hành TPCP kỳ hạn dài từ 10 năm trở lên, kết quả là kỳ hạn phát hành bình quân liên tục được cải thiện năm sau cao hơn năm trước, trong giai đoạn từ 2021 đến 2024 đạt trên 11 năm, vượt mức Quốc hội giao (9 - 11 năm), qua đó kéo dài kỳ hạn còn lại của danh mục nợ TPCP từ mức khoảng 3,1 năm trong năm 2009 lên 9,08 năm thời điểm tháng 10/2024. Đặc biệt là mặc dù kỳ hạn phát hành liên tục tăng nhưng lãi suất phát hành liên tục giảm (từ mức 6 - 8% trước năm 2014 xuống 2 - 4% hiện nay), tiết kiệm chi phí huy động vốn cho NSNN.

Kết quả đạt được trong công tác huy động vốn TPCP đã góp phần tái cơ cấu hình thức vay của Chính phủ (Chính phủ tăng vay trong nước, giảm đáng kể vay nước ngoài, vay TPCP chiếm khoảng 80% khối lượng vay nợ trong nước). Những kết quả đạt được của thị trường TPCP và tái cơ cấu lại danh mục nợ chính phủ đã góp phần cải thiện hệ số tín nhiệm quốc gia, được S&P và Fitch xếp hạng ở mức BB+.

Cùng với sự phát triển của thị trường TPCP, trong giai đoạn 2009 - 2024, các ngân hàng chính sách đã huy động được 476.601 tỷ đồng TPCPBL để thực hiện các chương trình tín dụng chính sách, an sinh xã hội; các chính quyền địa phương đã phát hành được 39.893 tỷ đồng TPCQĐP để đầu tư các dự án cơ sở hạ tầng quan trọng của địa phương. Theo đó, sự phát triển của thị trường TPCP đã hỗ trợ tích cực sự phát triển của thị trường TPCPBL và thị trường TPCQĐP.

Thanh khoản thị trường thứ cấp được cải thiện

|

Thanh khoản thị trường thứ cấp được cải thiện, các hình thức giao dịch phù hợp với nhu cầu của nhà đầu tư. Hệ thống đăng ký, lưu ký, thanh toán, niêm yết, giao dịch liên tục được đổi mới, cập nhật theo thông lệ quốc tế, góp phần cho hoạt động giao dịch TPCP được triển khai ổn định, an toàn. Trên thị trường thứ cấp, các sản phẩm giao dịch ngày càng đa dạng, bên cạnh 02 sản phẩm cơ bản là Outright và Repos, đã triển khai sản phẩm bán kết hợp mua lại, giao dịch vay và cho vay; từ ngày 4/7/2019 sản phẩm hợp đồng tương lai TPCP kỳ hạn 5 năm được chính thức đưa vào giao dịch đã bổ sung công cụ phòng vệ rủi ro cho các nhà đầu tư. Hàng hóa trên thị trường giao dịch TPCP đa dạng với đầy đủ kỳ hạn ngắn, dài hạn đáp ứng nhu cầu của nhà đầu tư.

Theo đó, giá trị giao dịch trên thị trường thứ cấp tăng trưởng hàng năm, từ mức 365 tỷ đồng/phiên năm 2009 đến 11.200 tỷ đồng/phiên trong 10 tháng đầu năm 2024. Trong đó, giao dịch repo chiếm tỷ trọng từ 30% - 50% tổng giá trị giao dịch.

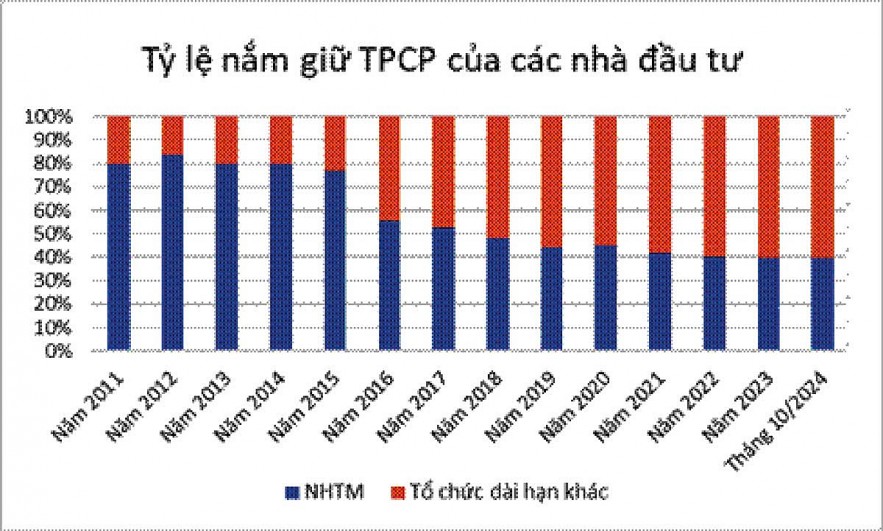

Nhà đầu tư dài hạn tích cực đầu tư trái phiếu chính phủ

Tỷ lệ nắm giữ có xu hướng ngày càng tăng. Để phát triển các nhà đầu tư dài hạn trên thị trường TPCP, Chính phủ đã đổi mới chính sách đầu tư của Bảo hiểm xã hội theo hướng chuyên nghiệp; ban hành chính sách về tổ chức, thành lập, hoạt động của quỹ hưu trí bổ sung tự nguyện để vừa đa dạng hóa an sinh xã hội vừa thu hút nguồn vốn dài hạn đầu tư vào TPCP. Theo đó, tại thời điểm cuối quý 3/2024, tỷ lệ nắm giữ trái phiếu của các tổ chức tài chính phi ngân hàng dài hạn là 60,5% (tăng khoảng 40% so với năm 2009). BHXH đã chuyên nghiệp hóa hoạt động đầu tư, từ mua trực tiếp TPCP (thông qua phát hành riêng lẻ) sang mua qua đấu thầu từ năm 2018 và đang nghiên cứu việc tham gia mua TPCP trên thị trường thứ cấp. Hệ thống các nhà tạo lập thị trường (gồm 12 thành viên là các NHTM và công ty chứng khoán) đóng vai trò quan trọng thúc đẩy thanh khoản trên thị trường sơ cấp và thứ cấp TPCP.

Song song với việc thu hút các nhà đầu tư dài hạn vào thị trường như các doanh nghiệp bảo hiểm (đặc biệt là doanh nghiệp bảo hiểm nhân thọ), bảo hiểm tiền gửi, các quỹ đầu tư, Bộ Tài chính đã triển khai đồng bộ các giải pháp nhằm nâng hạng thị trường chứng khoán Việt Nam, tạo điều kiện thuận lợi cho các nhà đầu tư nước ngoài tham gia vào thị trường chứng khoán, thị trường vốn trong nước, trong đó có thị trường TPCP.

Cơ sở hạ tầng thông tin về đăng ký, lưu ký, niêm yết, giao dịch và thanh toán chứng khoán đã được Sở giao dịch chứng khoán và Tổng công ty Lưu ký chứng khoán nâng cấp qua từng giai đoạn, đảm bảo cho thị trường giao dịch hoạt động an toàn, rút ngắn thời gian từ khi phát hành đến khi giao dịch là 2 ngày (giảm 6 ngày so với thời điểm năm 2009). Ngoài ra, từ năm 2017, việc thanh toán TPCP đã được chuyển từ NHTM sang NHNN, đảm bảo an toàn cho hoạt động thanh toán như thông lệ quốc tế.

Định hướng giải pháp phát triển thị trường trái phiếu chính phủ

Chiến lược phát triển kinh tế xã hội giai đoạn 2021 - 2030 đặt mục tiêu đến năm 2030 phấn đấu trở thành nước có công nghiệp hiện đại , thu nhập trung bình cao. Tại Chiến lược tài chính và Chiến lược phát triển thị trường chứng khoán đến năm 2030 đặt mục tiêu dư nợ thị trường trái phiếu đạt tối thiểu 58% GDP (trong đó thị trường TPCP chiếm khoảng 58% tổng thị trường).

Đối với năm 2025, Quốc hội đã giao chỉ tiêu tăng trưởng 6,5% - 7%, Chính phủ đặt mục tiêu phấn đấu tăng trưởng GDP đạt khoảng 8% để tạo đà, tạo lực, tạo khí thế thực hiện kế hoạch cả giai đoạn 2021 - 2030, hoàn thành ít nhất 3.000km đường cao tốc, cơ bản hoàn thành sân bay Long Thành, các công trình kết cấu hạ tầng được đầu tư đồng bộ, theo đó nhu cầu huy động vốn trong giai đoạn tới là rất lớn. Với chủ trương phát huy nội lực để phát triển kinh tế đất nước trong kỷ nguyên mới, đặt ra yêu cầu phải phát triển thị trường TPCP cả về quy mô và tính thanh khoản và chủ động hội nhập với thị trường quốc tế. Theo đó, các giải pháp Bộ Tài chính tiếp tục tập trung thực hiện gồm:

Phát triển thị trường TPCP làm nòng cốt để phát triển thị trường trái phiếu, đáp ứng yêu cầu huy động vốn cho NSNN trong giai đoạn 2025 - 2030, phấn đấu quy mô thị trường TPCP đạt khoảng 27% GDP vào năm 2025, khoảng 33% GDP vào năm 2030. Đồng thời thúc đẩy phát triển thị trường TPCPBL, TPCQĐP trở thành kênh huy động vốn hiệu quả của các ngân hàng chính sách và chính quyền các địa phương.

Đối với thị trường sơ cấp TPCP, phát hành đều đặn các sản phẩm trái phiếu gắn với tái cơ cấu danh mục nợ TPCP theo hướng bền vững, đảm bảo có đầy đủ kỳ hạn trái phiếu từ 3 - 30 năm cả trên thị trường sơ cấp và thứ cấp, thí điểm phát hành sản phẩm TPCP xanh phục vụ cho phát triển kinh tế bền vững. Đối với thị trường thứ cấp TPCP, tiếp tục cải tiến mô hình tổ chức thị trường và hệ thống giao dịch; nâng tỷ trọng giao dịch repos để cải thiện độ sâu của thị trường; cải tiến chế độ thông tin, báo cáo giao dịch bảo đảm chính xác, kịp thời, tiến tới xây dựng một đường cong lãi suất chuẩn tin cậy có tính tham chiếu cao cho thị trường tài chính.

Nâng cao vai trò của nhà tạo lập thị trường với đầy đủ quyền lợi và nghĩa vụ trên thị trường sơ cấp và thứ cấp. Mở rộng cơ sở nhà đầu tư, khuyến khích doanh nghiệp bảo hiểm, các quỹ đầu tư tăng tỷ trọng đầu tư TPCP; khuyến khích Bảo hiểm xã hội, Bảo hiểm Tiền gửi tham gia thị trường thứ cấp TPCP; khuyến khích sự tham gia của nhà đầu tư nước ngoài thông qua cải cách thủ tục hành chính, rà soát ban hành các công cụ phòng ngừa rủi ro về tỷ giá, lãi suất.

Tăng cường sự phối hợp giữa Bộ Tài chính và Ngân hàng Nhà nước Việt Nam, điều hành nhịp nhàng về lịch biểu, khối lượng và lãi suất huy động trong phát hành TPCP và phát hành giấy tờ có giá của NHNN. Phát triển đồng bộ các cấu phần của thị trường tài chính như thị trường phái sinh, thị trường tiền tệ, ngoại hối để hỗ trợ cho sự phát triển của thị trường TPCP và thêm kênh đầu tư cho các nhà đầu tư trên thị trường.

Tăng cường hội nhập quốc tế, hợp tác với các tổ chức quốc tế để học tập kinh nghiệm, chia sẻ thông tin về thị trường trái phiếu, nhằm tiếp cận với các chuẩn mực, thông lệ tốt của quốc tế và kết nối với các nhà đầu tư để thu hút nhà đầu tư tham gia vào thị trường TPCP Việt Nam.

ÔNG NGUYỄN ANH PHONG - TỔNG GIÁM ĐỐC SỞ GIAO DỊCH CHỨNG KHOÁN HÀ NỘI: Thị trường phát triển theo chiều sâu, thanh khoản trái phiếu tăng mạnh

Thị trường TPCP chuyên biệt chính thức khai trương và đi vào hoạt động ngày 24/9/2009; sau 15 năm vận hành, chất lượng thị trường từng bước phát triển theo chiều sâu, thanh khoản trái phiếu tăng mạnh, từ mức khiêm tốn là 365 tỷ đồng/phiên vào năm 2009 đã tăng lên khoảng 11.200 tỷ đồng/phiên vào năm 2024, giá trị giao dịch Repos tăng từ mức 6,5% năm 2009 lên mức 40% tổng giá trị giao dịch toàn thị trường. Thị trường TPCP chuyên biệt đã khẳng định được vai trò là kênh huy động vốn an toàn, hiệu quả cho NSNN và là thị trường tham chiếu về lãi suất cho các thị trường tài chính và hàng hóa của nền kinh tế. Chúng tôi tin tưởng với sự chỉ đạo, lãnh đạo của Bộ Tài chính, UBCKNN, thị trường TPCP trên chặng đường sắp tới sẽ có những bước phát triển mạnh mẽ hơn nữa, xứng tầm với tiềm năng và khẳng định vị thế, vai trò của thị trường chuẩn, dẫn dắt thị trường vốn, trái phiếu trong việc huy động vốn cho đầu tư phát triển, cũng như luân chuyển vốn giữa các tổ chức tài chính. BÀ NGUYỄN HƯƠNG LOAN - PHÓ TỔNG GIÁM ĐỐC NGÂN HÀNG MBS: Hệ thống giao dịch và thanh toán liên tục đổi mới, phát triển

Thị trường TPCP Việt Nam trong 15 năm qua đã phát triển hết sức mạnh mẽ. Từ khi ra đời hệ thống TPCP chuyên biệt, những ngày đầu thị trường còn sơ khai đã phát triển thành một thị trường TPCP năng động. Việc đầu tư TPCP giúp MSB quản lý thanh khoản một cách hiệu quả, có bộ đệm vững chắc trong những giai đoạn thi trường biến động. Thị trường repos phát triển đã giúp MSB đa dạng được các kênh huy động vốn và tối ưu được hiệu quả sử dụng vốn. Để thị trường TPCP phát triển lành mạnh và năng động như hiện nay, phải kể đến những nỗ lực không ngừng của các cơ quan quản lý, đã xây dựng cho thị trường một hành lang pháp lý hoàn thiện và vững chắc, hệ thống giao dịch và thanh toán liên tục đổi mới và phát triển. Đó là cơ sở để các nhà đầu tư ngày càng yên tâm và tích cực tham gia vào thị trường. ÔNG NGUYẾN BÁ HÙNG - KINH TẾ TRƯỞNG, CƠ QUAN ĐẠI DIỆN THƯỜNG TRÚ ADB TẠI VIỆT NAM: Còn dư địa phát triển so với quy mô của nền kinh tế

Kết quả huy động vốn có hiệu quả (thị trường sơ cấp) đáp ứng nhu cầu của ngân sách: dư nợ TPCP tăng đều với tốc độ cao trong giai đoạn 2011 - 2023, trong đó tăng nhanh năm 2016 (hoàn thiện khung pháp lý). Trong bối cảnh bội chi ngân sách ở mức ổn định, mức tăng dư nợ trái phiếu chính phủ phản ánh hiệu quả huy động vốn để đáp ứng nhu cầu bội chi ngân sách. Về cơ cấu kỳ hạn, thị trường TPCP đã thu hút được tỷ trọng lớn trái phiếu có kỳ hạn dài (khoảng 40% tổng dư nợ trên 10 năm, trên 80% trên 5 năm). So với một số nền kinh tế trong khu vực châu Á (ASEAN+3), KBNN có thể cân nhắc phát hành trái phiếu kỳ hạn ngắn hơn để đa dạng hóa cơ sở nhà đầu tư (các quỹ trái phiếu, nhà đầu tư nước ngoài), tăng thanh khoản thị trường thứ cấp. Tuy đạt tốc độ tăng trưởng tích cực, quy mô thị trường TPCP so với GDP của Việt Nam còn thấp so với khu vực. Theo đó thị trường TPCP của Việt Nam vẫn còn dư địa phát triển so với quy mô của nền kinh tế, trong đó có thể tập trung hoàn thiện khung pháp lý, đa dạng sản phẩm để thu hút nhà đầu tư nước ngoài, các quỹ đầu tư uỷ thác (mutual funds) và các nhà đầu tư khác (cá nhân, doanh nghiệp). Chính phủ Việt Nam có thể cân nhắc triển khai phát hành trái phiếu xanh và bền vững ở quy mô khoảng 1% khối lượng phát hành để tạo xung lực phát triển thị trường trái phiếu xanh nói riêng và tài chính xanh trong nước nói chung. Tấn Minh (ghi)

|

.jpg) Đầu tư công - Kỳ vọng tạo sức bật cho thị trường chứng khoán năm 2025

Đầu tư công - Kỳ vọng tạo sức bật cho thị trường chứng khoán năm 2025- Thị trường chứng khoán tuần qua: Biến động trong biên độ hẹp, thanh khoản giảm

- Nâng hạng thị trường kỳ vọng kéo thanh khoản tỷ USD trở lại

- Nâng hạng thị trường kỳ vọng kéo thanh khoản tỷ USD trở lại

- Thị trường chứng khoán Việt Nam năm 2024 duy trì đà tăng trưởng ổn định

- Cơ hội cho thị trường chứng khoán sau giai đoạn tích lũy

- Cổ phiếu nhỏ hút dòng tiền, thanh khoản xuống đáy

- Cụ thể hóa quy định pháp lý hỗ trợ tiến trình nâng hạng chứng khoán

- Thị trường chứng khoán tuần qua: Áp lực bán gia tăng khiến chỉ số VN-Index giảm điểm, dòng tiền thận trọng hơn

Đường dây nóng: 043 8353536

Đường dây nóng: 043 8353536

.jpg)

.jpg)