Ngân hàng kỳ vọng kinh tế nhanh chóng phục hồi để “nhẹ gánh” nợ xấu

Kết thúc quý I/2024, nợ xấu tại các ngân hàng tăng mạnh, chất lượng tín dụng đi xuống. Trước tình trạng đó, các ngân hàng hướng tới mục tiêu đẩy mạnh việc xóa nợ xấu và nền kinh tế phục hồi mạnh vào cuối năm 2024.

Cơ hội giảm nợ xấu

Tính đến 31/12/2023, theo số liệu thống kê của VietstockFinance, tổng dư nợ tại 28 ngân hàng đã công bố báo cáo tài chính là gần 10.06 triệu tỷ đồng, tăng gần 18% so với đầu năm.

Trong khi đó, tổng nợ xấu tại 28 ngân hàng ở thời điểm cuối năm 2023 là 194.994 tỷ đồng, tăng gần 41% so với đầu năm 2023. Ngoại trừ VBB (-11%) có chất lượng nợ vay cải thiện, các ngân hàng còn lại đều có nợ xấu phình to. Về cơ cấu nợ xấu, nợ nghi ngờ (nhóm 4) tăng mạnh nhất với 78%, kế đó là nợ có khả năng mất vốn (nhóm 5) tăng gần 30% và nợ dưới chuẩn (nhóm 3) tăng gần 27%.

| Tính đến 31/12/2023, có đến 22/28 ngân hàng tăng tỷ lệ nợ xấu/dư nợ vay so với đầu năm. Tuy nhiên, chỉ có 5 ngân hàng có tỷ lệ này vượt ngưỡng cho phép (3%), trong khi tại thời điểm cuối quý III có đến 9 ngân hàng. Mặc dù vậy, có ngân hàng đã nâng tỷ lệ nợ xấu lên gần 30%. |

Trước thực trạng đó, bước sang năm 2024 các chuyên gia phân tích tại Chứng khoán SSI dự báo, tỷ lệ nợ xấu cuối năm 2024 có thể chỉ tăng nhẹ so với cuối năm 2023 (ước tính từ 1,63% lên 1,68%), bởi dự kiến các ngân hàng sẽ đẩy mạnh việc xóa nợ xấu và nền kinh tế phục hồi mạnh vào cuối năm nay. Tuy nhiên, các khoản nợ có vấn đề (gồm nợ nhóm 2, các khoản vay tái cơ cấu, trái phiếu doanh nghiệp quá hạn, khoản vay cũ) cần được giám sát chặt chẽ.

Tại Báo cáo Triển vọng ngành ngân hàng của Công ty cổ phần Xếp hạng tín nhiệm đầu tư Việt Nam (VIS Rating), VIS Rating kỳ vọng, tỷ lệ nợ xấu toàn ngành sẽ giảm xuống 1,7% - 1,8% trong năm 2024 từ mức đỉnh 5 năm là 1,9% vào cuối năm 2023. Tốc độ cơ cấu lại khoản nợ sẽ ổn định. Rủi ro tín dụng đến từ nhóm ngành bất động sản sẽ dần ổn định khi các vấn đề pháp lý dần được tháo gỡ và tiếp cận được nguồn vốn vay.

|

| Các công ty chứng khoán kỳ vọng ngành ngân hàng khởi sắc trong năm 2024. Ảnh minh hoạ. |

Trên thực tế, Ngân hàng Nhà nước đã gia hạn Thông tư 02/2023/TT-NHNN về cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ, phần nào đáp ứng được nguyện vọng của hầu hết ngân hàng, đặc biệt trong bối cảnh kinh tế phục hồi chậm, nhu cầu tín dụng yếu, tạo điều kiện cho doanh nghiệp trong việc trả nợ, còn ngân hàng tránh được nguy cơ nợ xấu tăng cao.

Thông tư 02/2023/TT-NHNN về cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ sẽ được kéo dài thêm thời hạn đến hết năm 2024. Phó Thống đốc Ngân hàng Nhà nước Đào Minh Tú phát biểu tại buổi họp báo tổng kết kết quả điều hành chính sách tiền tệ quý I/2024 cho biết, mức độ, liều lượng của chính sách phải đảm bảo hài hòa hai vấn đề là chất lượng hoạt động của các ngân hàng và hỗ trợ doanh nghiệp, nên trước mắt chỉ kéo dài thêm 6 tháng.

Như vậy, trong năm 2024, các khách hàng vay của ngân hàng đủ điều kiện sẽ được cơ cấu lại thời hạn trả nợ, giữ nguyên nhóm nợ. Điều kiện sẽ do các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài xem xét, đánh giá khó khăn để quyết định việc cơ cấu nợ. Thời gian cơ cấu không vượt quá 12 tháng từ ngày khoản nợ đến hạn.

Nợ xấu có dấu hiệu gia tăng

Trái ngược với những kỳ vọng của các công ty chứng khoán, các ngân hàng đồng loạt công bố báo cáo tài chính với nợ xấu tăng mạnh trong quý I/2024. Cụ thể, tại Ngân hàng TMCP Á Châu (mã ck: ACB), nếu không tính 5.478 tỷ đồng cho vay giao dịch ký quỹ của ACBS, tổng nợ xấu của ACB ở mức 7.348 tỷ đồng, tăng 25% so với đầu năm. Tỷ lệ nợ xấu trên dư nợ của ACB tăng nhẹ từ mức 1,22% đầu năm lên 1,47%.

Tại Ngân hàng TMCP Thịnh vượng và phát triển (mã ck: PGB), nợ xấu cuối quý I/2024 là 1.033 tỷ đồng, tăng 2,4% so với đầu năm. Tỷ lệ nợ xấu của PGB theo đó tăng từ mức 2,85% lên 2,93%.

|

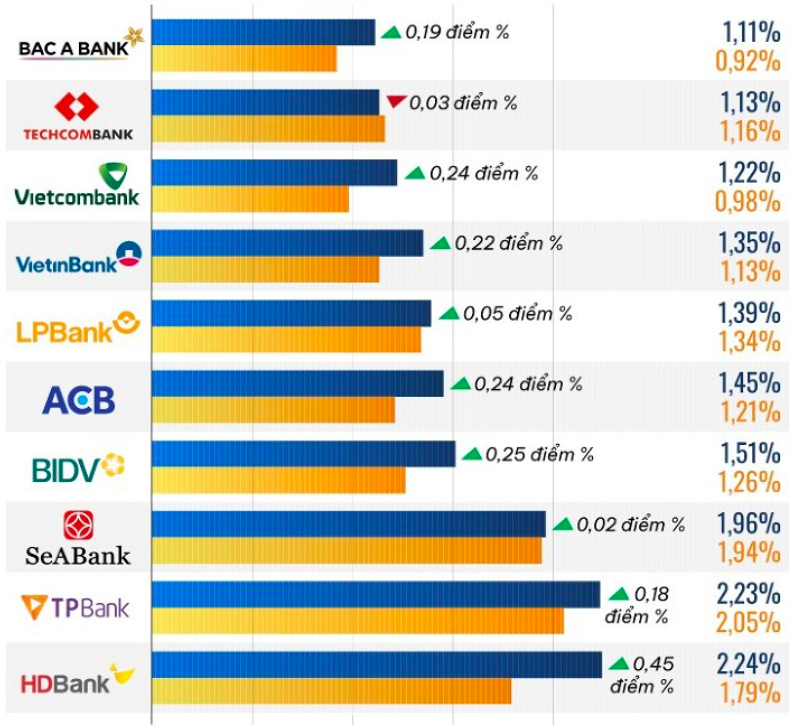

| Tỷ lệ nợ xấu tại một số ngân hàng quý I/2024. Ảnh: DNSE. |

Tại Ngân hàng TMCP Sài Gòn Thương Tín (mã ck: STB), tổng nợ xấu tính đến 31/3/2024 là hơn 11.402 tỷ đồng, tăng 4% so với đầu năm. Song, ghi nhận sự cải thiện rõ rệt từ nhóm nợ dưới tiêu chuẩn và nợ nghi ngờ. Kết quả, tỷ lệ nợ xấu trên dư nợ được duy trì ở mức đầu năm là 2,28%.

Tại Ngân hàng TMCP Xuất nhập khẩu Việt Nam (Eximbank), tổng nợ xấu tính đến cuối quý I/2024 là 4.203 tỷ đồng, tăng 13% so với đầu năm. Đáng chú ý, nợ dưới chuẩn tăng 85%. Tỷ lệ nợ xấu của nhà băng này đã tăng từ mức 2,65% hồi đầu năm lên 2,86% vào cuối quý I.

Tại Ngân hàng TMCP Bảo Việt (BaoVietBank), tổng 3 nhóm nợ xấu là 1.740,4 tỷ đồng, đạt tỷ lệ 4,4%. Đáng chú ý, trong khi nợ nhóm 3 (nợ dưới tiêu chuẩn) và 4 (nợ nghi ngờ) giảm đáng kể nhưng nợ nhóm 5 (nợ có khả năng mất vốn) bất ngờ tăng mạnh 20,8% so với thời điểm đầu năm.

Tại Ngân hàng TMCP An Bình (ABBank), tổng dư nợ vào cuối quý I diễn biến tương đối tích cực khi giảm 19,4% so với thời điểm đầu năm nay. Song, chủ yếu, ABBank đã nỗ lực khắc phục nợ nhóm 1 (nợ đủ tiêu chuẩn), giảm 20%. Còn tại 3 nhóm nợ xấu, con số có xu hướng tăng, dù không quá mạnh nhưng vẫn khiến tỷ lệ nợ xấu tại ABBank tăng từ 2,9% lên 4% chỉ sau 3 tháng đầu năm.

| Với cổ phiếu ngành ngân hàng trên thị trường chứng khoán, theo đánh giá của Công ty Chứng khoán Vietcombank, triển vọng đầu tư cổ phiếu ngành ngân hàng đang ở mức phù hợp thị trường. Cụ thể, định giá P/B toàn ngành hiện thấp hơn khoảng 15% so với mức trung bình 5 năm. Tuy nhiên, dự báo lợi nhuận các ngân hàng tiếp tục có sự phân hóa mạnh trong năm 2024 với mức tăng trưởng khoảng 10%. Mức tăng trưởng chậm lại do nợ xấu tăng lên và mức bao phủ nợ xấu mỏng lại sẽ có những hạn chế nhất định trong tăng trưởng tín dụng. Đáng chú ý, một số ngân hàng thuộc nhóm quy mô nhỏ sẽ tiếp tục giảm tốc, thậm chí tăng trưởng âm.

|

.jpg) “Cửa sáng” cho thị trường chứng khoán Việt Nam

“Cửa sáng” cho thị trường chứng khoán Việt Nam- “Cửa sáng” cho thị trường chứng khoán Việt Nam

- Cải thiện tính minh bạch để tăng giá trị, sức hút cho thị trường chứng khoán

- Tìm lời giải cho bài toán bán ròng của khối ngoại

- Cổ phiếu VNI bị đưa vào diện cảnh báo và tiếp tục bị đình chỉ giao dịch

- Thị trường chứng khoán khi nào mới khởi sắc?

- Thị trường chứng khoán khi nào mới khởi sắc?

- Gỡ rào cản về cơ chế thanh toán để sớm nâng hạng thị trường chứng khoán

- Sửa Luật Chứng khoán hướng tới thu hút vốn, tăng quy mô nhà đầu tư tổ chức

Đường dây nóng: 043 8353536

Đường dây nóng: 043 8353536