Phân hóa giữa lãi suất huy động và cho vay gây áp lực lên biên lãi ròng trong giai đoạn cuối năm

- Theo các chuyên gia, trong giai đoạn cuối năm 2024, sự phân hóa giữa lãi suất huy động và cho vay sẽ tạo áp lực lên biên lãi ròng (NIM) của các ngân hàng. Những ngân hàng có lợi thế huy động vốn, chất lượng tài sản tốt, và tăng cường cho vay bán lẻ sẽ có cơ hội mở rộng NIM. Ngược lại, các ngân hàng thương mại sẽ đối mặt với áp lực giảm NIM do chênh lệch giữa lãi suất cho vay và huy động thu hẹp.

Biên lãi ròng giảm

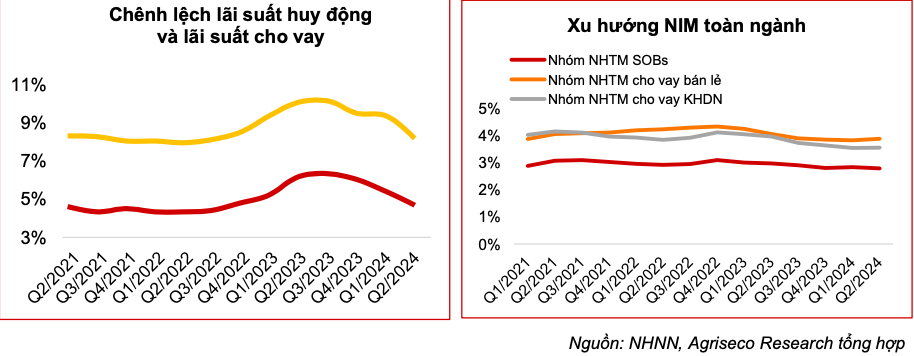

Theo báo cáo ngành Ngân hàng từ Công ty Chứng khoán Agribank (Agriseco), NIM của toàn ngành đã giảm nhẹ trong 6 tháng đầu năm, đạt khoảng 3,27%. Mức này thấp hơn so với mức 3,42% so với cùng kỳ năm 2023 và 3,4% trong nửa cuối năm 2023. NIM hiện đã trở về ngưỡng bình thường như trước đại dịch Covid-19 nhưng thấp hơn so với giai đoạn 2021 - 2022, khi lãi suất cho vay giảm chậm hơn lãi suất tiền gửi.

Số liệu từ Ngân hàng Nhà nước (NHNN) cho thấy, trong 6 tháng đầu năm 2024, cả lãi suất cho vay và tiền gửi đều giảm. Cụ thể, lãi suất cho vay bình quân giảm xuống còn 8,3%/năm, giảm 0,96% so với cuối năm 2023, trong khi lãi suất tiền gửi bình quân giảm xuống còn 3,59%/năm, giảm 1,08%.

|

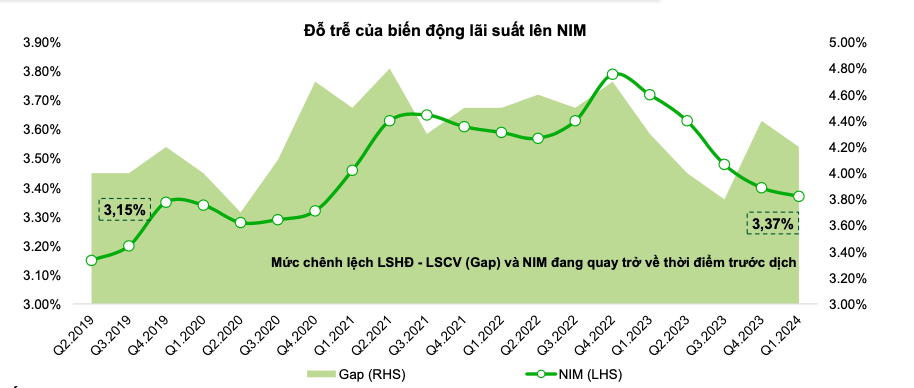

Trước đó, theo báo cáo ngành Ngân hàng của Công ty Chứng khoán Vietcombank (VCBS), đến cuối quý I/2024, NIM toàn ngành giảm nhẹ còn 3,37% từ mức 3,40% vào cuối năm 2023.

Nguyên nhân là do tỷ suất sinh lời trên tài sản giảm nhanh hơn chi phí huy động. Lãi suất cho vay giảm do cạnh tranh trong bối cảnh tăng trưởng tín dụng chậm, nợ xấu gia tăng, và các ngân hàng hỗ trợ khách hàng bằng cách miễn giảm lãi vay. Đặc biệt, tín dụng bán lẻ, đặc biệt là các khoản vay mua nhà dài hạn, cũng đã giảm liên tục.

Phân hoá biên lãi ròng trong cuối năm

Nhìn về cuối năm 2024, các chuyên gia từ Agriseco dự đoán rằng, lãi suất cho vay mới của các ngân hàng thương mại sẽ tiếp tục giảm nhưng với tốc độ chậm dần. Tính đến ngày 30/6/2024, lãi suất cho vay đã giảm bình quân 0,62% so với cuối năm 2023, trong khi lãi suất tiền gửi vẫn giữ ổn định, theo dữ liệu từ NHNN. Mới đây nhất, NHNN đã cập nhật, lãi suất cho vay những khoản mới trung bình hiện nay là 6,23%, giảm 0,86% so với cuối năm ngoái.

Tuy nhiên, từ đầu tháng 5, lãi suất tiền gửi đã bắt đầu có dấu hiệu tăng nhẹ, phổ biến từ 0,5% - 1%. Trong tháng 6, hơn 20 ngân hàng đã tăng lãi suất huy động, và xu hướng này tiếp tục kéo dài đến tháng 7. Điều này có thể dẫn đến việc thu hẹp chênh lệch giữa lãi suất cho vay và huy động, tạo áp lực lên NIM của các ngân hàng trong quý III và IV/2024.

|

| Nguồn: NHNN, NHTM, VCBS. |

Theo các chuyên gia từ VCBS, chênh lệch giữa lãi suất huy động và cho vay trong thời gian tới sẽ chịu áp lực thu hẹp do biến động của xu hướng lãi suất.

Cụ thể, lãi suất huy động khó có thể giảm thêm do tác động của tỷ giá và lạm phát. Dự kiến, áp lực lạm phát sẽ gia tăng từ quý III/2024, khi giá lương thực, thực phẩm, điện và nhà ở tăng, phản ánh sự phục hồi của thị trường bất động sản và việc điều chỉnh lương cơ sở. Thêm vào đó, tỷ giá USD/VND chênh lệch khiến lãi suất khó giảm sâu hơn.

| "Các ngân hàng tư nhân sẽ phải đối mặt với áp lực cạnh tranh lãi suất để thu hút khách hàng chất lượng cao, đặc biệt là các ngân hàng nhỏ; xu hướng gia tăng cho vay doanh nghiệp, nhóm có lãi suất thấp hơn so với cho vay cá nhân tại một số ngân hàng" - Các chuyên gia VCBS nhận định. |

Về lãi suất cho vay, các chuyên gia đánh giá, lãi suất cho các khoản vay mới sẽ duy trì ổn định. Đối với các ngân hàng quốc doanh, sẽ có áp lực giảm lãi suất để hỗ trợ doanh nghiệp theo định hướng của Chính phủ và NHNN.

Các chuyên gia cũng cho biết, tác động của việc tăng lãi suất đến NIM của hệ thống ngân hàng sẽ có độ trễ từ 3 đến 6 tháng, và áp lực này có thể sẽ rõ ràng hơn từ quý IV/2024. Dự kiến, NIM sẽ giữ ổn định trong ba quý đầu năm 2024, nhưng có thể chịu áp lực thu hẹp vào quý IV/2024 trong trường hợp lãi suất huy động tăng thêm từ 50 - 100 điểm cơ bản.

Ngoài ra, cũng sẽ có sự phân hóa giữa các ngân hàng, trong đó, những ngân hàng có khả năng mở rộng NIM gồm: Các ngân hàng có lợi thế trong huy động vốn (tỷ trọng tiền gửi không kỳ hạn (CASA) cao, đa dạng hóa nguồn vốn qua phát hành giấy tờ có giá, vay vốn nước ngoài...); các ngân hàng có chất lượng tài sản tốt, với nhóm khách hàng có khả năng trả nợ nhanh chóng phục hồi; và các ngân hàng có thể đẩy mạnh cho vay bán lẻ./.

| Theo ông Vũ Đức Nam - Giám đốc Đầu tư tại Art Investor cho biết, sẽ có áp lực từ việc tăng lãi suất đối với NIM của các ngân hàng trong nửa cuối năm, khi các ngân hàng phải đẩy mạnh huy động từ cá nhân và doanh nghiệp để đáp ứng nhu cầu tín dụng tăng. Tuy nhiên gần như sẽ không có diễn biến lãi suất tiền gửi tăng mạnh và đột ngột. NHNN sẽ tiếp tục linh hoạt điều chỉnh lãi suất điều hành. Các ngân hàng thương mại sẽ chủ động cân đối chênh lệch lãi suất đầu ra và đầu vào để đảm bảo lợi ích và phù hợp với từng nhóm khách hàng. Dự kiến, NIM sẽ tiếp tục phân hóa, tương tự như nửa đầu năm 2024. Các ngân hàng có tập khách hàng đa dạng và duy trì chi phí vốn thấp sẽ có cơ hội giữ NIM ổn định hoặc cải thiện. Ngược lại, những ngân hàng không có lợi thế về chi phí vốn và phải đối mặt với rủi ro nợ xấu có thể gặp khó khăn với NIM giảm.

|

.jpg) Nhiều ngân hàng tăng lãi suất để hút tiền gửi dài hạn

Nhiều ngân hàng tăng lãi suất để hút tiền gửi dài hạn- Tỷ giá hôm nay (23/11): Đồng USD thế giới tăng mạnh phiên cuối tuần, “chợ đen” tăng nhẹ trở lại

- Tỷ giá hôm nay (21/11): Đồng USD thế giới tăng trở lại, “chợ đen” không ngừng đà tăng

- Thẻ MB JCB Ultimate - Đặc quyền cao cấp

- Giải mã biến động tỷ giá dù chu kỳ nới lỏng tiền tệ ngày càng rõ nét

- Tỷ giá hôm nay (18/11): Đồng USD trên thị trường thế giới duy trì sức mạnh,“chợ đen” tiếp tục tăng giá

- Cơ hội vàng cho doanh nghiệp SME: Mở tài khoản BIZ MBBank, rinh xe hơi Vinfast VF3 và iPhone 15 Pro Max

- Tỷ giá hôm nay (16/11): Đồng USD thế giới quay đầu giảm, “chợ đen” vẫn không dừng tăng

- Tỷ giá hôm nay (14/11): Đồng USD thế giới lập đỉnh, “chợ đen” vẫn tiếp tục tăng

Đường dây nóng: 043 8353536

Đường dây nóng: 043 8353536.jpg)

.jpg)