Tiền gửi ngân hàng chảy đi đâu ?

Room mở ra từ đầu năm, lãi suất tiết kiệm ở mức cao đang hút vốn từ người dân, nhưng nhiều doanh nghiệp, cá nhân vẫn khó vay vốn.

Dân ùn ùn gửi tiền, doanh nghiệp lại khó vay

Cách đây 2 ngày, đến kỳ đáo hạn sổ tiết kiệm, ông Đ.T (ngụ Q.1, TP.HCM) tiếp tục ra ngân hàng (NH) để gửi lại số tiền gần 1 tỉ đồng với lãi suất (LS) là 10,5%/năm với kỳ hạn 6 tháng. LS vẫn ở mức cao cũng khiến ông ngạc nhiên vì trước đó khi hỏi thăm thì được báo chỉ khoảng 9,5%/năm. Nếu so với cuối năm 2022, LS của cùng NH mà ông Đ.T gửi tiền đã tăng thêm gần 1%/năm.

Lượng tiền các ngân hàng huy động được cho là tăng lên trong thời gian gần đây nhờ lãi suất cao

Một cuộc phỏng vấn nhanh của người viết đối với 5 người ở TP.HCM hiện đang kinh doanh, làm việc trong nhiều lĩnh vực khác nhau theo câu hỏi: "Nếu có tiền dư hiện nay thì sẽ làm gì?" thì đều nhận được câu trả lời là gửi tiết kiệm. Ngay cả một số người có đầu tư chứng khoán, bất động sản (BĐS) cũng cho rằng lúc này thị trường quá "khó ăn", nên thà để tiền trong NH, nhận LS là đủ và khỏi sợ bị lỗ. Chị Ánh Hoa (ngụ Q.Tân Phú), chủ hộ kinh doanh nhỏ tại TP.HCM, cho biết thông thường từ đầu năm sẽ vay thêm vốn để bắt đầu việc mua nguyên vật liệu, tích trữ hàng hóa… nhưng năm nay chưa dám "nhúc nhích". Thậm chí từ cuối năm 2022 đến trước tết âm lịch, khi có tiền thu về thì chị đều gửi ở NH với kỳ hạn từ 3 - 6 tháng. "LS tiết kiệm 6 tháng lên gần 10%/năm thì gửi vô NH cho khỏe, làm gì cũng khó có mức lời cao hơn khi thị trường còn ế ẩm", chị Hoa nói.

Trong khi đó, ông Lê Hữu Nghĩa, Phó chủ tịch Hiệp hội Doanh nghiệp (DN) TP.HCM, cho biết qua trao đổi với các DN hội viên, tình hình vay vốn đầu năm mới vẫn khá khó khăn. Có nhiều nguyên nhân khiến việc vay vốn từ NH gặp khó. Đó là giá trị tài sản thế chấp từ cuối năm vừa qua đến nay đã sụt giảm khiến nhiều công ty bị hạ hạn mức tín dụng hoặc không còn đủ điều kiện để vay mới. Song song đó, trong tình hình kinh tế dự báo có nhiều khó khăn thì phương án hoạt động của các DN hết "ngon" như trước, thậm chí còn dự kiến thua lỗ và đây cũng là một phần khiến các NH dè dặt cho vay. Cuối cùng, một bộ phận dù đủ điều kiện của các NH nhưng khi LS lên đến mức 14%/năm thì bản thân DN không dám vay. Đó là chưa kể nhiều DN đang phải gồng mình khi LS lên cao khiến chi phí tài chính của DN hầu như tăng gấp đôi.

"Tôi biết có những DN trước đây chỉ trả lãi khoảng 100 triệu đồng/tháng thì nay đã lên gần 200 triệu đồng. Chỉ khoản này thôi thì với DN nhỏ và vừa cũng đã phải chạy vạy đủ đường trong khi hoạt động kinh doanh khá trầm lắng. Giờ mà nói vay NH thì sẽ có nhiều đơn vị lắc đầu vì vẫn khó khăn cả NH cũng e dè mà DN cũng lo", ông Nghĩa chia sẻ.

Lượng tiền gia tăng về ngân hàng trong khi doanh nghiệp vẫn khó vay

Tiền chảy về đâu?

Trong phiên giao dịch hôm qua (10.2), NH Nhà nước (NHNN) đã hút về lượng tiền lớn trên thị trường mở với 20.000 tỉ đồng, kỳ hạn 7 ngày, LS xuống thấp 4,55%/năm. Ở chiều bơm tiền ra thì không có đơn vị nào trúng thầu. Trước đó, ngày 9.2, NHNN đã hút về gần 25.000 tỉ đồng với LS 4,88%/năm, bơm ra 1.664 tỉ đồng, LS 6%/năm. Như vậy, chỉ trong khoảng 10 ngày sau tết Nguyên đán, từ trạng thái bơm ròng, NHNN đã thực hiện hút ròng tiền trên thị trường 10.793 tỉ đồng. Cụ thể, lượng tiền bơm ra chỉ 89.207 tỉ đồng nhưng hút về lên đến 100.000 tỉ đồng.

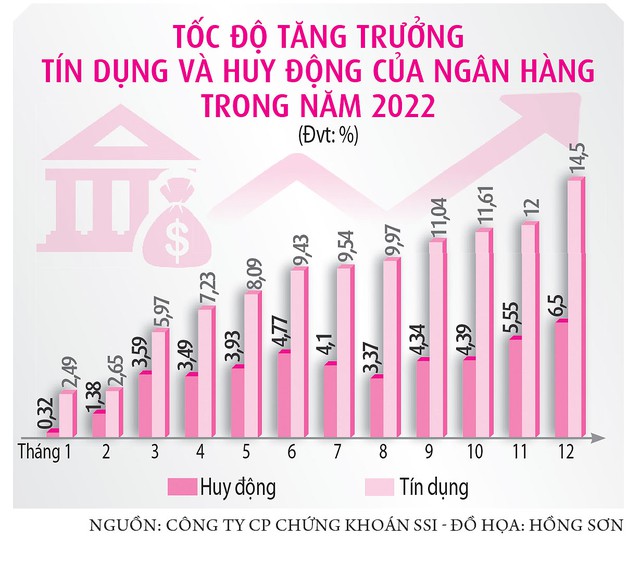

Trước đó thống kê cả năm 2022, tăng trưởng tín dụng của toàn hệ thống NH là 14,5%, tương đương tín dụng bơm ra nền kinh tế thêm hơn 1,51 triệu tỉ đồng, đưa dư nợ tín dụng lên khoảng 11,95 triệu tỉ đồng. Hầu hết các NH đều công bố con số tăng trưởng tín dụng lẫn huy động trong năm vừa qua đều khá cao. Nhưng hiện nay, các DN lẫn cá nhân đều khó vay hoặc chưa muốn vay vì LS cao thì dòng tiền đã chảy về đâu?

Lượng trái phiếu DN đáo hạn trong năm 2023 lớn

Theo số liệu của Hiệp hội Thị trường trái phiếu VN (VBMA), sẽ có khoảng 309.000 tỉ đồng trái phiếu đáo hạn trong năm 2023. Trong đó, số lượng trái phiếu BĐS đáo hạn rơi vào khoảng hơn 119.000 tỉ đồng. Tính riêng trong tháng 1.2023, có gần 17.500 tỉ đồng tổng giá trị trái phiếu đến hạn, trong đó 60% tập trung ở nhóm BĐS với 10.500 tỉ đồng và 34% ở nhóm xây dựng với 5.900 tỉ đồng.

Thử xem Báo cáo tài chính trong quý 4/2022 của NH TMCP Việt Nam Thịnh Vượng (VPBank) cho thấy đến cuối năm 2022, tổng dư nợ cho vay, mua nợ và cấp tín dụng cho tổ chức tín dụng khác là 446.431 tỉ đồng; cam kết tín dụng và bảo lãnh khác là 72.402 tỉ đồng; kinh doanh và đầu tư chứng khoán 91.179 tỉ đồng. Ngoài ra, nhà băng này có lượng tiền mặt 2.658 tỉ đồng; tiền gửi thanh toán và quỹ dự trữ bắt buộc tại NHNN hơn 9.935 tỉ đồng. Ngược lại, tổng huy động của NH trong và ngoài nước đến cuối năm là hơn 509.000 tỉ đồng. VPBank thuộc nhóm những NH có tăng trưởng tiền gửi khách hàng mạnh mẽ nhất trong năm qua, với mức tăng trưởng tới 25,4%, đạt 303.151 tỉ đồng. Cùng với đó, NH còn có tiền gửi và vay của các tổ chức tín dụng khác là 140.249 tỉ đồng và phát hành giấy tờ có giá huy động thêm vốn…

Theo phân tích của TS Nguyễn Hữu Huân (Trưởng bộ môn tài chính, Trường đại học Kinh tế TP.HCM), với mặt bằng LS cho vay ở mức cao như hiện nay thì khó có khách hàng nào đi vay. Nếu có cũng chỉ thực hiện đảo nợ các hợp đồng cũ. Khách hàng thường vay ngắn hạn để hưởng LS vay thấp, thời điểm cuối năm cũng là lúc đáo hạn các hợp đồng. Thậm chí nhiều NH cũng đang phải đối mặt với việc đáo hạn trái phiếu nên cần huy động vốn nhiều hơn để thanh toán cho trái chủ. Điều này cũng phần nào lý giải cho hiện tượng lượng tiền gửi trong dân cư không tăng quá nhiều khi LS huy động lên cao. Bởi một bộ phận người dân đã bị mắc kẹt tiền trong khối lượng trái phiếu từ các NH hay DN trước đó với LS cao hơn NH hoặc bị "chôn vốn" trong BĐS mà chưa tất toán được.

TS Huân nhấn mạnh: tổng phương tiện thanh toán cũng ở mức thấp nhất kể từ nhiều năm trở lại đây. Tăng trưởng tổng phương tiện thanh toán (cung tiền M2) trong cả năm 2022 chỉ tăng khoảng 6 - 7% so với mức bình quân 14%/năm trong giai đoạn từ 2012 - 2021. Điều này cho thấy việc kiểm soát cung tiền còn hạn chế. NHNN liên tục hút tiền về trong thời gian gần đây cũng là một phần khiến thanh khoản của hệ thống NH eo hẹp.

"Muốn thị trường "rủng rỉnh" thì nhà điều hành phải bơm mạnh tiền ra. Lạm phát VN không cao nhưng cứ thắt chặt cung tiền thì ai cũng chẳng có tiền. Điều này là không cần thiết. Từ tháng 1, thông tin NHNN mua một lượng lớn ngoại tệ vài tỉ USD, tưởng đâu NHNN bơm tiền ra hàng trăm ngàn tỉ đồng đầu năm. Thế nhưng, những ngày gần đây, nhà điều hành lại có nhiều phiên hút tiền về lên đến gần tỉ USD thì tiền ra thị trường có hạn", TS Nguyễn Hữu Huân nói.

Đồng tình, một chuyên gia kinh tế cũng nêu vấn đề: Một số DN cuối năm 2022 khi NHNN mở thêm room tín dụng đã được giải ngân hoặc thông qua khoản vay mới nhưng chủ yếu để đáo nợ. Điều này có nghĩa là tín dụng tăng trưởng của một số NH chỉ ghi nhận trên báo cáo nhưng thực tế không phải đến tay DN và đi vào nền kinh tế. Do đó có thể con số tăng trưởng tín dụng tăng cao nhưng số tiền thực tế lại cũng không gia tăng.

Nguồn vốn thiếu hụt cho trái phiếu giảm?

Theo lý giải của TS Trần Du Lịch, thành viên Hội đồng Tư vấn chính sách tài chính, tiền tệ quốc gia, về nguyên lý chung các NH là một đơn vị kinh doanh nên luôn tính toán để có mức sinh lời cao nhất. Khi huy động được vốn thì NH sẽ phải cho vay để lấy lãi trả cho khách hàng gửi tiền, bù đắp chi phí hoạt động và tạo lãi cho riêng mình. Hiện hoạt động tín dụng chính của các NH vẫn là cho vay và chênh lệch giữa lãi cho vay và huy động cũng là thu nhập chính. Phần vốn còn lại bao gồm tiền gửi của khách hàng và vốn tự có của chính NH sẽ dùng để đầu tư vào các loại tài sản như trái phiếu, giấy tờ có giá hay các nghiệp vụ khác như kinh doanh hối đoái hoặc có cả đầu tư dài hạn vào một số DN, ngành nghề… Tùy thuộc vào quy mô và tình hình quản trị của mỗi NH thì tỷ lệ sử dụng dòng vốn cho các hoạt động đó sẽ khác nhau. Vấn đề thanh khoản của mỗi NH sẽ được nhìn thấy thông qua câu chuyện LS hoặc vay nghiệp vụ qua đêm trên thị trường liên NH. Khi LS vay qua đêm biến động mạnh nhảy lên cao thì có thể thấy một số NH bị mất cân đối tạm thời. Có thể đó là tỷ lệ vốn gửi vào ngắn hạn nhiều hơn trong khi NH lại cho vay dài hạn nhiều hơn hoặc dòng tiền quay vòng về chưa đủ để lượng giải ngân ra… Hiện nay, không loại trừ một số NH phải tăng trích lập dự phòng nợ xấu khi nhiều khoản nợ được gia hạn trong những năm bị tác động bởi dịch Covid-19 đến nay.

Vì vậy, TS Trần Du Lịch cho rằng cái gốc của vấn đề vẫn là thanh khoản. Chỉ khi nào thanh khoản của NH đảm bảo thì lượng giải ngân cho vay sẽ gia tăng đồng thời LS huy động sẽ giảm. Còn hiện tại LS vẫn cao, cho vay còn khó thì có nghĩa là NH không có dư nhiều tiền. Vì vậy NHNN phải làm thế nào để sử dụng linh hoạt các công cụ như giảm LS tái cấp vốn, bơm thêm tiền, giảm LS điều hành... để đảm bảo thanh khoản của hệ thống và cũng đẩy nhanh quá trình giảm LS.

Đồng quan điểm, PGS-TS Đinh Trọng Thịnh, Học viện Tài chính, cho rằng ngoài việc thanh khoản của hệ thống NH vẫn còn khó khăn, việc thiếu hụt dòng vốn của các DN nói riêng và nền kinh tế nói chung còn có một phần từ việc sụt giảm của thị trường trái phiếu. Những năm gần đây lượng tiền huy động qua kênh trái phiếu của DN lên đến hơn 400.000 tỉ đồng/năm. Thế nhưng từ quý 3/2022 đến nay thì kênh này hầu như bị "tắc", thậm chí trong tháng 1 vừa qua không có DN nào phát hành.

Bên cạnh đó các DN lại còn cần thêm một lượng tiền để trả lại cho trái chủ trong những tháng tới. Ông đề xuất NHNN vẫn phải tiếp tục có động thái rõ hơn để nhanh chóng kéo giảm LS huy động lẫn cho vay trên thị trường.

Nguồn: https://thanhnien.vn/

.jpg) Tỷ giá hôm nay (2/11): Đồng USD thế giới phục hồi, “chợ đen” vẫn tiếp tục tăng

Tỷ giá hôm nay (2/11): Đồng USD thế giới phục hồi, “chợ đen” vẫn tiếp tục tăng- Gã khổng Aramco tụt xuống thứ 3 thế giới về vốn hóa

- Hàng trăm nghìn nhà đầu tư mắc kẹt với siêu cổ phiếu 'vang bóng một thời'

- Vàng được dự báo rớt về vùng giá 51 triệu đồng

- NHNN tiếp tục hút ròng tiền, lãi suất liên ngân hàng tăng nhẹ trở lại

- Liên tục hút ròng, Ngân hàng Nhà nước đón đợi diễn biến bên kia bán cầu

- Chia lửa với chính sách tiền tệ

- Vẫn còn những yếu tố tạo kỳ vọng cho trái phiếu doanh nghiệp

- Bộ Tài chính yêu cầu thanh tra các công ty bảo hiểm

Đường dây nóng: 043 8353536

Đường dây nóng: 043 8353536

.jpg)