Trái phiếu chính phủ - kênh huy động vốn hiệu quả cho ngân sách

Thị trường trái phiếu chính phủ chuyên biệt sau 15 năm hoạt động (24/9/2009 – 24/9/2024) đã khẳng định được vai trò huy động vốn an toàn, hiệu quả cho ngân sách nhà nước và là thị trường tham chiếu về lãi suất cho các thị trường tài chính, hàng hóa cho nền kinh tế.

|

| Nguồn: HNX. Đồ họa: Hải Băng |

Giá trị huy động tăng mạnh và phát triển theo chiều sâu

Theo số liệu từ Sở Giao dịch Chứng khoán Hà Nội (HNX), trong vòng 15 năm, thông qua hơn 3.400 đợt đấu thầu đã được tổ chức tại HNX, thị trường trái phiếu chính phủ (TPCP) sơ cấp đã huy động được tổng số vốn hơn 3,3 triệu tỷ đồng cho ngân sách nhà nước (NSNN) để phục vụ nhu cầu đầu tư phát triển kinh tế đất nước.

Khối lượng trái phiếu trúng thầu tăng nhanh trong giai đoạn từ năm 2009 đến 2016, với tốc độ tăng trưởng bình quân hàng năm trong thời kỳ này là 98,6%. Từ năm 2017, khối lượng trái phiếu phát hành qua phương thức đấu thầu tăng giảm tùy năm phụ thuộc vào nhu cầu của các tổ chức phát hành. Tính chung cả thời kỳ 2009 - 2024, quy mô phát hành TPCP qua đấu thầu có tốc độ tăng trưởng bình quân ước khoảng 40%/năm.

Con số này tương ứng với mức huy động bình quân một năm đạt hơn 225 nghìn tỷ đồng, tương đương chiếm hơn 7% tổng vốn đầu tư của toàn xã hội năm 2023 và 24% tổng vốn đầu tư của khu vực nhà nước năm 2023.

Khối lượng vốn huy động trong nước từ phát hành TPCP tăng, giúp giảm dần tỷ lệ nợ vay nước ngoài trong tổng mức vay của Chính phủ, cụ thể: nợ vay nước ngoài đã giảm từ 73,6% (năm 2010) xuống mức 63,4% (năm 2015) và 34,8% năm 2021, đến cuối năm 2023 khoảng 37-38%.

Không những chỉ có số lượng, hiệu quả huy động TPCP ngày càng được khẳng định qua xu hướng của lãi suất huy động. Nhiều đánh giá đều khẳng định, lãi suất huy động giảm đáng kể, giúp tiết kiệm cho NSNN hàng nghìn tỷ đồng tiền trả lãi và hỗ trợ tích cực trong điều tiết kinh tế vĩ mô.

Theo số liệu từ HNX, lãi suất huy động vốn trên thị trường TPCP đã giảm đáng kể qua các năm đối với tất cả các kỳ hạn, trong đó giảm mạnh nhất là kỳ hạn 5 năm và 10 năm. Lãi suất huy động vốn trung bình đã giảm từ 4%/năm đến 9%/năm trên tất cả các kỳ hạn. Đặc biệt, lãi suất giảm mạnh tại kỳ hạn 5 năm, giảm từ 11%/năm (năm 2009) xuống còn 1,95%/năm (tháng 8/2024) và kỳ hạn 10 năm, giảm từ mức 9,9%/năm (năm 2009) xuống còn 2,71%/năm (tháng 8/2024).

Bên cạnh đó, qua diễn biến đấu thầu trên HNX, các kỳ hạn của TPCP liên tục được kéo dài qua các năm. Việc kỳ hạn phát hành bình quân TPCP được kéo dài giúp giãn áp lực trả nợ, cắt đỉnh nợ cho NSNN, góp phần xây dựng nền tài chính quốc gia an toàn, bền vững.

| Cơ cấu nhà đầu tư được cải thiện Tỷ lệ nắm giữ trái phiếu chính phủ của các tổ chức bảo hiểm và các tổ chức khác ngày càng có xu hướng tăng, giảm tỷ lệ nắm giữ của các ngân hàng thương mại. Trước năm 2015, khối các ngân hàng thương mại nắm giữ khoảng 80% khối lượng trái phiếu chính phủ trên thị trường, thì đến cuối tháng 8/2024, tỷ lệ này giảm xuống chỉ còn khoảng 40%, trong khi tỷ lệ nắm giữ khối bảo hiểm và các công ty tài chính, quỹ đầu tư tăng lên khoảng 60%. |

Nếu như, giai đoạn từ năm 2009 đến năm 2014, TPCP phát hành chỉ có các kỳ hạn 2, 3, 5 và 10 năm, thì từ 2014 trở về sau các kỳ hạn đã dần được đa dạng hóa và kéo dài ra gồm 7 kỳ hạn 3, 5, 7, 10, 15, 20 và 30 năm. Đặc biệt, từ năm 2017 đến nay, thực hiện Nghị quyết số 07-NQ/TW của Bộ Chính trị về về chủ trương, giải pháp cơ cấu lại NSNN, quản lý nợ công để đảm bảo nền tài chính quốc gia an toàn, bền vững và Nghị quyết số 25/2016/NQ-QH ngày 09/11/2016 của Quốc hội về kế hoạch tài chính 5 năm quốc gia giai đoạn 2016- 2020, toàn bộ số TPCP phát hành trên thị trường đều có kỳ hạn từ 5 năm trở lên đến 30 năm. Theo đó, kỳ hạn bình quân của toàn danh mục phát hành được kéo dài từ 3,2 năm (năm 2013) lên 12,58 năm (năm 2023).

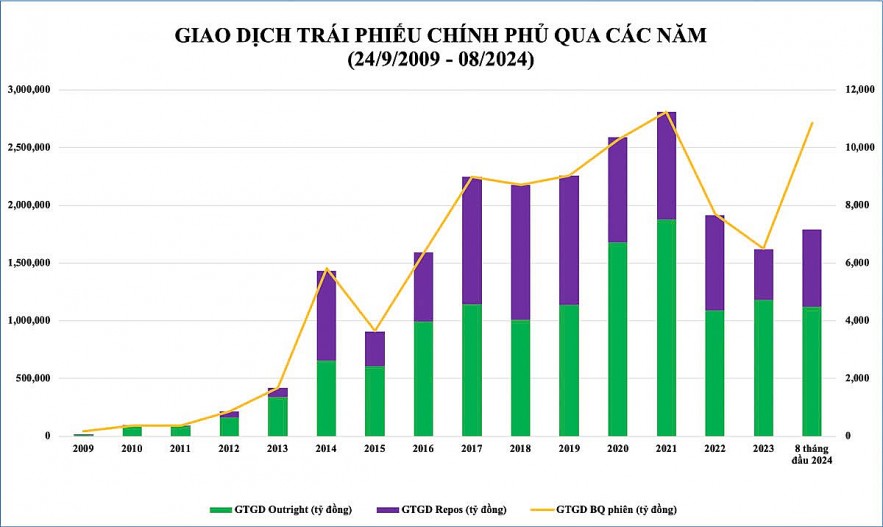

Quy mô và thanh khoản ngày càng tăng trên thứ cấp

|

Thị trường giao dịch thứ cấp TPCP chuyên biệt được vận hành năm 2009, tách giao dịch TPCP ra khỏi hệ thống giao dịch cổ phiếu, đã đáp ứng được các yêu cầu đặc thù của giao dịch TPCP, phù hợp với định hướng phát triển của TTCK Việt Nam và các thông lệ quốc tế. Kể từ đây, TPCP được giao dịch tập trung, thông tin về thị trường đầy đủ, nhất quán và nhanh chóng. Thị trường trái phiếu với hoạt động giao dịch, thanh toán bù trừ được điện tử hóa theo quy trình chuẩn thực sự đã góp phần tạo nên một sân chơi minh bạch, hiện đại cho các định chế tài chính.

Theo số liệu từ HNX, tại thời điểm ngày 31/8/2024, quy mô niêm yết thị trường TPCP đạt 2.145.604 tỷ đồng, gấp 13,45 lần so với năm 2009, tương đương xấp xỉ 21% GDP năm 2023 (quy mô niêm yết năm 2009 của thị trường TPCP là 159.546 tỷ đồng, chiếm khoảng 8,77% GDP năm 2009). Quy mô niêm yết giai đoạn 2010 - 2014 tăng trưởng trung bình xấp xỉ 35%/năm, giai đoạn 2015 - 2020 tăng trưởng 12,7%/năm, giai đoạn 2020 - 2024 tăng trưởng 12,16%/năm.

Thanh khoản trái phiếu bình quân 8 tháng năm 2024 đạt mức 10.835 tỷ đồng/phiên, gấp 29,68 lần so với năm 2009 (Giá trị giao dịch bình quân TPCP năm 2009 là 365 tỷ đồng/phiên). Giá trị giao dịch giai đoạn 2010-2014 tăng trưởng trung bình 69%/năm, giai đoạn 2015-2020 tăng trưởng hơn 33%/năm, giai đoạn 2020-2024 tăng trưởng 5,3%/năm.

Cùng với sự tăng trưởng về quy mô và thanh khoản, thị trường TPCP cũng có sự phát triển ấn tượng về chiều sâu thể hiện ở giá trị giao dịch repos (mua đi bán lại) ngày càng tăng mạnh. Giá trị giao dịch tepos từ quy mô khiêm tốn với tỷ trọng 6,5% trên tổng giá trị giao dịch năm 2009 đã tăng lên mức 55% tổng giá trị giao dịch toàn thị trường năm 2019 và hiện ở mức 40% tổng giá trị giao dịch toàn thị trường tại thời điểm 31/8/2024.

| Hệ thống chỉ số, chỉ báo cung cấp thông tin tham chiếu cho thị trường Theo đại diện lãnh đạo HNX, trong quá trình xây dựng và phát triển thị trường TPCP, Sở luôn chú trọng phát triển về hạ tầng, công nghệ phục vụ thị trường cũng như hệ thống chỉ số, chỉ báo, bám sát nhu cầu và hỗ trợ tốt cho các hoạt động đa dạng của thị trường. Đặc biệt, hệ thống chỉ báo thị trường được phát triển để tạo điều kiện thuận lợi nhất giao dịch cho các nhà đầu tư và thành viên thị trường, là cơ sở để nhà đầu tư tham chiếu, định giá các loại trái phiếu khác trên thị trường. HNX xây dựng và công bố Đường cong lợi suất (Yield Curve) vào tháng 3/2013 và Bộ chỉ số trái phiếu (Bond indices) vào tháng 1/2015. Đến nay, 2 hệ thống chỉ báo thị trường này đều phát huy vai trò tích cực trong việc định lãi suất tham chiếu và định giá trái phiếu, giúp cho nhà đầu tư và thành viên thị trường thuận lợi hơn trong việc giao dịch trên thị trường. Qua đó, các thành viên thị trường đã sử dụng khá hiệu quả yếu tố này trong việc phân tích, dự báo xu hướng biến động của các điều kiện kinh tế vĩ mô và là công cụ phổ biến giúp các nhà đầu tư xác định giá trị thị trường của các công cụ tài chính cùng kỳ hạn. Đường cong lợi suất phát huy tốt vai trò là công cụ chỉ báo xu hướng lãi suất trên thị trường. Đây cũng là một kênh cung cấp thông tin tham khảo hữu ích cho cơ quan quản lý, tổ chức phát hành, cũng như thành viên về diễn biến lãi suất trên thị trường. Hệ thống Yield Curve với các mức lãi suất chào giá đã góp phần hỗ trợ tích cực trong việc định hình khung lãi suất phát hành trái phiếu của Bộ Tài chính, hỗ trợ Kho bạc Nhà nước lựa chọn lãi suất trúng thầu. \ |

.jpg) Luật Chứng khoán sửa đổi: Bổ sung nhiều quy định thúc đẩy thị trường phát triển theo chiều sâu

Luật Chứng khoán sửa đổi: Bổ sung nhiều quy định thúc đẩy thị trường phát triển theo chiều sâu- Động lực tăng trưởng của thị trường chứng khoán đến từ những yếu tố nội tại của Việt Nam

- Vốn ngoại vẫn chờ cơ hội vào thị trường M&A

- Kỳ vọng gì cho chứng khoán tháng cuối năm? Minh Tuấn Minh Tuấn Xem các bài viết của tác giả

- Thị trường chứng khoán tuần qua: Dù biến động mạnh nhưng Vn-Index vẫn có tuần tăng điểm

- Áp lực bán ròng của khối ngoại có thể sớm thu hẹp

- Chứng khoán ngày 22/11: Áp lực bán tăng dần vào cuối phiên

- Chứng khoán có thể sớm tăng trở lại

- Chứng khoán có thể sớm tăng trở lại

Đường dây nóng: 043 8353536

Đường dây nóng: 043 8353536

.jpg)